短期金融市場セミナー

債券レポ市場の慣行など

債券レポ市場の取引慣行

| [SC取引] | T+2取引が中心で8時00分~16時00分頃(T+0、T+1での取引はイレギュラーなものとして取り扱われる)。 |

|---|---|

| [GC取引] | O/N物はT+1、T+2取引が中心。T+1取引は7時00分~16時00分頃、T+2取引は13時00分~16時00分頃(ただしT+2取引は翌営業日銘柄開示が主流)。T+0取引は7時00分~14時00分頃が中心であるが、現状、T+1・T+2取引と比較すると市場参加者が少なく流動性に見劣る。 ターム物はT+2取引が中心で8時00分~16時00分頃。 |

フェイル慣行

- フェイルとは、当初予定していた決済日が経過したにもかかわらず、対象債券の受渡が行われていない状態を指す。

- フェイル慣行とは、フェイル発生時の当事者間における一般的な事後処理方法を定めたもので、別段の合意がない限り、債券の受渡が未了であることのみをもって、債務不履行(デフォルト)とはしないことが基本となっている。債券の取引・決済は銘柄ごとの需給、決済事務、取引・決済の連鎖等に大きく影響を受けており、当事者の信用力とは無関係に、特定銘柄の受渡が出来ないことが起こり得るため、日本証券業協会(日証協)や債券現先取引等研究会(レポ研)等からフェイル対応についての指針が示されている。

- 低金利下におけるフェイルの頻発といった事態を予防又は抑制する観点から、2009年5月、「債券のフェイル慣行の見直しに関するワーキング・グループ」が設置され、フェイルチャージ(フェイルした渡し方に対して、金銭負担として賦課されるもの)の導入をはじめとしたフェイル慣行についての見直しが検討された。当該ワーキング・グループからの最終報告書を受け、「国債の即時グロス決済に関するガイドライン」を改正し、2010年11月1日よりフェイルチャージが導入された。フェイルされた受け方は、フェイルした渡し方に対して、フェイルチャージを請求できることとした。

- フェイルチャージ請求・授受にあたっては、当事者間での同意が成立している必要があるが、フェイルチャージ導入日以降に新たな取引先と取引を行う場合には、基本的には、取引の約定や取引に係る基本契約書の締結にあたって、その時点の市場慣行に則って事務を行うことが当事者間で合意されていると考えられることから、特段の手続きを経ることなく、フェイルチャージを導入することが可能とされている。

| ◆契約関連 | 日証協の「国債の即時グロス決済に関するガイドライン」中の「Ⅲ.フェイルに関するガイドライン」においてフェイルチャージの取扱いが定められていることにより、追加的な契約の締結や締結済みの現行契約の改訂は要しないものと理解される。ただし、現金担保付債券貸借取引についてはフェイル時の取扱い明確化のため、取引当事者間で「フェイルに関する覚書」を締結していない場合、新たな当該覚書の締結が推奨される。 |

|---|---|

| ◆計算方法 | 具体的な計算式 ①参照レートとは日本銀行の金融政策における政策金利(無担保コールレート(オーバーナイト物)の誘導目標(レンジの場合は下限)をいう。

②フェイル期間中に参照レートが変更された場合は、変更実施日の翌日以降のフェイル期間において、変更後の参照レートを適用し、計算するものとする。なお、日本銀行の金融政策運営における政策金利そのものが、無担保コールレート(オーバーナイト物)から別のものに変更となった場合には、暫定的に変更前の参照レートにより計算を行うものとする。この場合、速やかに参照レートの見直しを検討するものとする。 |

| ◆請求 | ①請求は、1ヵ月毎にまとめて行うものとし、月初から月末までのフェイル期間(暦日ベース)にかかるフェイルチャージを合計した金額を請求するものとする。

②請求は計算対象日の翌月の第10営業日までに請求するものとする。 |

| ◆受払い | 日銀当座預金を利用した決済が推奨されているが、保有していない当事者においては銀行送金等によることもあり得るため、当事者間において確認の上、受払いを行うことが求められる。また、当事者間の合意によりネッティングすることができるものとされている。 |

| ◆日本証券業協会 公表の指針 | 「国債の即時グロス決済に関するガイドライン」(2012年4月版) 「債券の空売り及び貸借取引の取扱いに関する規則」(1992年7月制定) 「債券の条件付売買取引の取扱いに関する規則」(1992年7月制定) 「債券のフェイル解消に関する規則」(2000年9月制定) 「フェイルチャージの実務に関する取扱指針」(2013年5月版) 「国債の即時グロス決済に関するガイドライン」および「フェイルチャージの実務に関する取扱指針」に基づく決済についてのQ&A」(2013年5月版) |

| ◆債券現先取引等 研究会公表の指針 |

「新現先取引Best Practice Guide(第3版)」(2010年7月制定) 「債券貸借取引Best Practice Guide(第2版)」(2010年7月制定) |

債券現先取引等研究会(レポ研)

- 我が国における債券現先取引など債券を媒体とした短期資金取引における市場の健全な発展と市場参加者間の円滑な取引に資するため、取引に係る諸問題について検討を行うとともに、取引仕様の標準化等について必要な諸施策の提言等を行うことを目的とした市場参加者による自発的な組織(研究会)である。

| 参加者 | ・証券会社、銀行、信託銀行、保険会社、短資会社等、レポ市場の参加者から14名が代表として参加。その他に、オブザーバーとして日本銀行、㈱日本証券クリアリング機構(JSCC)からそれぞれ1名ずつが参加(2014年3月現在)。 |

|---|---|

| 活動内容 | ・過去には、債券レポ・現先取引の契約に係る覚書、合意書等の雛形の作成。債券レポ・現先取引におけるベスト・プラクティス・ガイドの作成、見直しなど。

・直近では、債券のフェイル慣行の見直しに伴い、「フェイルチャージの実務に関する取り扱い指針(案)」の取り纏め。国債の決済期間短縮化への対応協議など。

|

東京レポ・レートの概要

- 日銀が短期金融市場の機能向上策の一環として、市場実勢を反映した新たなレポ指標レートである「東京レポ・レート」を取りまとめ、2012年10月26日まで公表していた。2012年10月29日以降は日本証券業協会が公表主体となっている。

| 呼称 | 「東京レポ・レート(レファレンス先平均値)」(和文) 「Tokyo Repo Rate(reference institutions average)」(英文) |

|---|---|

| 作成方法 | レファレンス方式(特定時点の市場実勢レートを主要な市場参加者16先〈2014年3月現在〉が報告し、報告レートの上下15%相当を除いた単純平均値を算出) |

| 対象取引 | ・債券現先および現金担保付債券貸借の両方を一体的に対象とする。 ・GC(General Collateral)レポとする。 |

| レートの定義 | ・マーケット・レート(レファレンス先が、特定時点において市場実勢と考えるレー ト)の一本値とする(オファーとビッドの仲値)。

・標準取引ロットは全期間において100億円、365日ベースのレートとする。・レートの刻みは0.001%(0.1bp)とする。 |

| 対象期間 | 翌日物(T+0・T+1)・1W・2W・3W・1M・3M・6M・1Y |

| 基準時点・報告時点・公表時刻 | レファレンス先は、午前11時時点のレートを午前11時45分までに報告。毎営業日、午後0時30分頃に日本証券業協会が指定した情報ベンダーを通じて東京レポ・レートとレファレンス先ごとの報告レートを公表。東京レポ・レートについては、日本証券業協会のホームページにおいても公表。 |

| 作成・公表主体 | 日本証券業協会(2012年10月29日以降) |

契約書類など

| ◆契約書類 | ①債券貸借取引に関する基本契約書 債券レポ取引における基本的な事項を定めたもの。 ②「債券貸借取引に関する基本契約書」に係る合意書 個別取引明細書を個別取引契約書と読み替え、実務上の手間を省くためのもの。 ③「債券貸借取引に関する基本契約書」付属覚書 担保金額や金利、貸借料の計算方法、時価の査定方法等、実務上の細部に関する取り決めが記載されたもの。 ④フェイルに関する覚書 フェイル発生時の処理を詳細に規定したもので、締結が推奨されている。 |

|---|---|

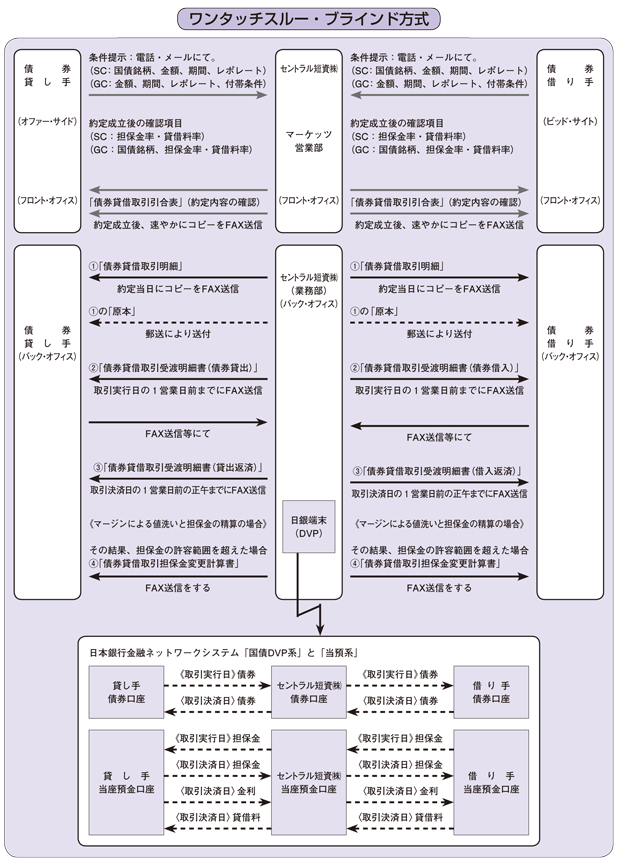

| ◆取引の形態 | 当社が取扱いを行っている取引の形態は、ワンタッチスルー・ブラインド方式である。この方式では、当社がオファーサイド・ビッドサイドのカウンターパーティとして間に入り、仲介を行う。貸借契約の締結および受渡決済は当社と当該取引先との間で行うため、ネーム開示を行わない取引となる。 |

| ◆決済照合システム | 決済照合システムとは、約定・決済の電子照合を行うもので、証券保管振替機構(ほふり)が運営を行っている。約定当事者間でのFAX送信に代えて、ほふりに対して相互に電子データを送信することで照合を完了させることが可能となっている。また、JSCCにおける債務引受のための事前照合機能を提供している。 |

短期金融市場セミナー